個人事業主として活動している方にとって、確定申告は避けて通れない重要な手続きです。しかし、「どの書類を使えばいいのか」「どこから手をつければいいのか」「正しい書き方がわからない」といった悩みを抱えている方も多いのではないでしょうか。確定申告は複雑に思えるかもしれませんが、基本的な流れと必要な書類を理解すれば、スムーズに進めることができます。本記事では、個人事業主の確定申告について、基本的な仕組みから具体的な書き方まで、初心者の方でもわかりやすく段階的に解説していきます。正確な申告を行うことで節税効果も期待でき、事業運営の基盤をしっかりと築くことができるでしょう。

1. 個人事業主の確定申告とは?基本をしっかり理解しよう

個人事業主にとって、確定申告はビジネスを円滑に運営するための重要な手続きです。このプロセスは、自身の収入と経費を基に所得を計算し、適切な税金を納付するために欠かせません。本記事では、「確定申告 個人事業主 書き方」についての基本をしっかり解説します。

確定申告の目的

確定申告を行う最大の目的は、自らの所得を正確に税務署に報告することです。所得税は年間の収入に基づいて算出されるため、しっかり申告することで正確な納税が実現します。さらに、確定申告をすることで得られるいくつかのメリットも存在します。

- 税金の還付: 過剰に支払った所得税は、確定申告を行うことで還付を受けられる場合があります。

- 経費の計上: ビジネスに関連する経費を適切に申告することで、課税対象の所得を減少させることができます。

- 信用の向上: 確定申告で収入を明示することで、融資や賃貸契約などの際に信用が向上します。

確定申告が必要な場合

個人事業主としての年間所得が一定の基準を超えると、確定申告が義務付けられます。具体的には、合計所得が48万円を超えた場合や、給与所得を持つ場合に副業からの所得が20万円を上回ると申告が必要です。ただし、基礎控除が適用されるため、すべての所得が納税対象となるわけではありません。

確定申告の流れ

確定申告は、以下のプロセスに従って進めます。

- 収入の把握: ビジネスの全ての売上を正確に記録します。

- 経費の計算: 経費について整理し、正確に計上します。

- 所得の算出: 収入から経費を引き、課税対象となる所得を算出します。

- 所得税の計算: 課税された所得に適用される税率を用いて税額を計算します。

- 申告書の作成: 必要な情報を正確に確定申告書に記入し、整えることが重要です。

- 申告と納税: 完成した申告書を税務署に提出し、納付を行います。

確定申告における注意点

確定申告を行う際には、いくつか考慮すべきポイントがあります。

- 期限を守る: 確定申告の提出期限は例年2月16日から3月15日まで。この期間内に申告を完了させる必要があります。

- 書類の保管: 経費に関する書類や帳簿は、申告後も一定期間保存しなければなりません。

- 最新の情報を確認: 税制度は変更されることがあるため、最新の法律や制度に関する知識を常に持っておくことが大切です。

確定申告は、個人事業主としての義務を果たすために不可欠な手続きです。正確な申告を行うことで、税務上のトラブルを避け、ビジネスの安定した運営を支える基盤を築くことができます。

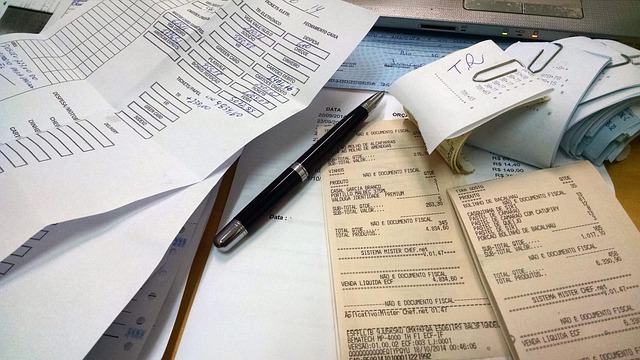

2. 確定申告に必要な書類を完璧に準備しよう

確定申告を円滑に行うためには、事前に必要な書類をしっかりと用意することが不可欠です。特に個人事業主にとって、必要な書類は多岐にわたるため、事前に確認し、整理を行うことが重要です。このセクションでは、確定申告に必要な主要な書類を詳しく説明していきます。

必要書類のリスト

確定申告を行う際に必要な書類を以下にリストアップしました。これらをあらかじめ揃えておくことで、申告手続きがスムーズに進行します。

-

確定申告書

確定申告書は、国税庁の公式サイトや税務署から入手できます。申告方法により、青色申告用と白色申告用のフォーマットを用意する必要があります。 -

マイナンバー確認書類

確定申告の際、自分のマイナンバーを示す書類が求められるので、マイナンバーカードや通知カード、住民票のコピーなどを準備しましょう。 -

収入に関する書類

自身の収入を証明するための書類も不可欠です。個人事業主の場合は、「青色申告決算書」や「収支内訳書」の提出が必要です。また、支払調書や源泉徴収票も含まれます。 -

控除証明書

各種控除を申請するためには、控除証明書が必要です。具体的には、社会保険料控除証明書や医療費の内訳書などが要求されます。寄附金控除を受ける際は、寄付金の証明書を持っておくことも大切です。 -

必要経費に関する書類

経費を確認するための証明書(領収書や請求書、レシートなど)をしっかりと準備します。これをもとに経費を計上することで、課税される金額を減少させることが可能です。

書類の整理と保管

書類の準備だけでなく、その後の整理と保管方法も見逃せません。以下のポイントを参考にして、効率的に書類を管理しましょう。

-

カテゴリー別にフォルダを作成

収入に関する証明書、経費に関する証明書、控除証明書など、書類を種類ごとに整理し、それぞれのフォルダに分けて管理しましょう。 -

デジタル化

書類をスキャンしてデジタル化することで、紛失のリスクを軽減できます。加えて、クラウドストレージを活用することで、いつでも簡単にアクセスできるようになります。 -

保存期間の確認

確定申告に関する書類は、法定保存期間である通常5年間はきちんと保管する必要があります。これによって、将来の税務調査にも備えられます。

これらの準備を的確に行うことで、確定申告がスムーズに進み、ミスを防ぐことができます。「確定申告 個人事業主 書き方」をしっかり理解し、ストレスのない申告を実現しましょう。

3. 確定申告書の種類と選び方を詳しく解説

確定申告をスムーズに行うためには、まずどの申告書を選ぶべきかを理解することが重要です。日本の確定申告には大きく分けて「青色申告」と「白色申告」の二つの主要なタイプが存在し、それぞれ異なる申告書のフォーマットがあります。

1. 青色申告用の確定申告書

青色申告を選択した場合には、以下の二つの重要な書類が必要です。

-

青色申告決算書

青色申告を行う事業者に特有の書類で、事業の収入や経費に関する詳細を正確に記入するために使用します。この書類の提出により、青色申告特別控除を受けることが可能になります。 -

確定申告書B

青色申告者が収入や所得、控除額、税金を計算する際に使用する基本的な申告書です。この申告書を用いて必要な情報をまとめます。

2. 白色申告用の確定申告書

白色申告を選択する場合に必要となる書類は以下の通りです。

-

収支内訳書

自営業者が自身の収入と支出を記録するための書類で、これに基づいて所得を正確に計算します。 -

確定申告書A

白色申告者向けの申告書で、基本的な情報や収入の合計、控除額などを申告します。

3. どちらを選ぶべきか?

青色申告と白色申告はそれぞれ魅力的な特徴とメリットがあります。以下に両者の比較を示します。

- 青色申告

- 最大65万円の控除が適用されるため、節税効果が非常に高いです。

-

事業所得または不動産所得がある場合に特に適しており、詳細な帳簿の整備が求められます。

-

白色申告

- 手続きがシンプルで、初めて確定申告を行う方にとって便利です。

- 確定申告書の作成も容易で、節税手法においては制約があります。

このように、自身のビジネス状況や収入の種類を考慮に入れて、自分に合った申告方法を選ぶことが重要です。青色申告は手続きが少し複雑ですが、長期的に見れば多くのメリットが得られるため、選択肢として非常に価値があります。最適な申告方法を見つけることで、確定申告をよりスムーズに進めることができます。

4. 注意点

申告書を選定する際に注意すべきポイントは以下の通りです。

- 青色申告を選ぶ際には、事前に承認申請書を提出する必要があるので、十分な準備が求められます。

- 各申告書には提出期限が定められているため、期限内にすべての必要書類を整え、申請を完了することが必須です。

このように、確定申告書の種類や適切な選び方を把握し、自分に合った手続きを行うことが非常に重要です。

4. 個人事業主の収入・経費計算の正しい方法

個人事業主が確定申告を正しく行うためには、収入と経費の正確な計算が不可欠です。このガイドに従うことで、正しい納税額を算出し、将来的な節税につなげることが可能です。ここでは、収入と経費の具体的な計算方法を詳しく説明します。

収入の計算方法

収入は、事業活動を通じて得た総売上を合算して算出します。以下に具体的な手順を示します。

-

総売上の把握:

– 商品やサービスの提供によって得た収入を全て合計します。

– 請求書や領収書をもとに集計することが非常に重要です。 -

返品・キャンセルの調整:

– 顧客からの返品やキャンセルに伴う金額減少も計算に入れなければなりません。

– 実際の収入を確認する際には、この点をしっかり考慮することが求められます。 -

その他の収入:

– 副収入や臨時収入も収入として含めることは可能ですが、通常の事業収入とは別に管理することが望ましいです。

経費の計算方法

経費を正確に計上するためには、必要な支出を見極めることが非常に大切です。以下のポイントを押さえておきましょう。

-

必要経費の判断:

– 事業に直接関連する支出は経費として認められます。

– 個人の生活費としっかり区別することが必要です。 -

経費の具体例:

– 事務所の家賃: 自宅を事務所とする場合は、業務に使っている面積に基づいて按分が求められます。

– 交通費: 事業活動に必要な交通費は経費として計上できます。

– 消耗品費: 文房具や必要な資材にかかる費用は経費計上可能で、特に10万円未満のものは処理が簡便です。

– 修繕費: 業務で使う設備や機器の修理費用も経費として認められます。 -

領収書の管理:

– 経費計上には領収書の保存が欠かせません。しっかりと整理し、税務署からの確認に備えましょう。

経費計上の注意点

経費として計上できない支出もあるため、十分に注意しましょう。

- 個人の生活費: 自身や家族の日常生活に関連する支出は経費に含むことができません。

- 福利厚生費: 自分の健康保険や福利厚生にかかる費用も対象外です。

- 税金: 個人の所得税や住民税は経費として計上できませんが、事業に関する税金は計上可能です。

最後に

正確な収入と経費の計算は、個人事業主が確定申告をスムーズに行うための基盤です。経費を適切に管理し、必要書類を整えて、円滑な確定申告を実現しましょう。これにより、あなたの事業はさらに安定した成長を遂げることができるでしょう。

5. 確定申告書の具体的な記入手順と注意点

確定申告書の作成は、正確性が欠かせない重要なプロセスです。ここでは、確定申告書の記入手順や注意点について詳しく解説し、個人事業主が必要な情報をしっかり把握できるようにします。

確定申告書の構成

確定申告書は主に「第一表」と「第二表」の2つの部分から成り立っています。それぞれの項目について正確に理解し、慎重に記入することが不可欠です。

-

第一表:

– ここでは、所得金額や控除額、税額計算といった基本的情報を記載します。この部分には収入金額、事業所得、そして税額控除の詳細が含まれます。 -

第二表:

– 第一表に記載した内容を詳しく補完する役割を果たしており、住所や氏名、所得の内訳、控除についての具体的な情報を記入します。

記入手順

確定申告書の正確な記入は以下の手順で行うことが推奨されます。

-

基本情報の入力:

– まずは、居住地、氏名、マイナンバーなどの基本的な個人情報を記入します。 -

収入金額の記入:

– 収入に関する書類(源泉徴収票や支払調書など)をもとに、それぞれの収入金額を正確に記載します。 -

必要経費の計算:

– 経費の内訳を整理し、正確な金額を記入します。領収書やレシートを基にした計算が不可欠です。 -

所得金額の算出:

– 計算式「所得金額 = 収入金額 – 必要経費」を用いて、正確な所得金額を明記します。 -

控除の記入:

– 利用可能な控除(基礎控除や社会保険料控除など)を確認し、控除額を正確に記入します。必要に応じて控除証明書を添付することも忘れないようにしましょう。 -

税額の計算:

– 所得金額に基づき税額を算出します。税率は累進課税制度を考慮し、正確に適用することが大切です。

注意点

- 正確性を保つ: 計算過程や記入内容にミスがないか必ず確認を行いましょう。

- 記入例を参考にする: 国税庁のウェブサイトに掲載されている記入例を利用すると、具体的なイメージが浮かびやすいです。

- 相談を利用: 不明点や疑問があれば、税務署に問い合わせることで正確な情報を得ることができます。

- 電子申告の利用: e-Taxを使用すれば、自動計算機能によりミスを減少させることができます。

このように、確定申告書の記入手順を丁寧に理解し、注意すべきポイントを押さえることで、スムーズに申告作業を進められるようになります。自身の記入内容が正確であるかを確認しながら、必要な書類を整えて進めていきましょう。

まとめ

個人事業主にとって、確定申告は重要な義務であり、適切に行うことでビジネスの安定した運営を支える基盤を築くことができます。本記事では、確定申告の目的、必要書類、申告書の選び方、収支の計算方法、そして申告書の記入手順まで、確定申告の全体像を詳しく解説しました。正確な情報を理解し、期限に余裕を持って準備を進めることで、スムーズな確定申告を実現できるでしょう。個人事業主の皆さまが、この記事の内容を参考にして、自身のビジネスに最適な確定申告を行い、節税効果を得られることを願っています。

よくある質問

個人事業主にとって確定申告は何が目的ですか?

確定申告の最大の目的は、自身の所得を正確に税務署に報告することです。所得税は年間収入に基づいて算出されるため、適切に申告することで正確な納税が実現します。さらに、確定申告によって税金の還付や経費の計上、信用の向上といったメリットも得られます。

個人事業主はいつ確定申告を行う必要がありますか?

個人事業主としての年間所得が一定の基準を超えると、確定申告が義務付けられます。具体的には、合計所得が48万円を超えた場合や、給与所得を持つ場合に副業からの所得が20万円を上回ると申告が必要です。ただし、基礎控除が適用されるため、すべての所得が納税対象になるわけではありません。

青色申告と白色申告のどちらを選ぶべきですか?

青色申告と白色申告には、それぞれ魅力的な特徴とメリットがあります。青色申告では最大65万円の控除が適用されるため、節税効果が非常に高いですが、詳細な帳簿の整備が求められます。一方、白色申告は手続きがシンプルで初めての申告者に便利ですが、節税手法には制約があります。自身のビジネス状況や収入の種類を考慮し、最適な申告方法を選ぶことが重要です。

確定申告書にはどのような注意点がありますか?

確定申告書の記入には、正確性が非常に重要です。計算過程やデータ入力にミスがないよう十分に確認する必要があります。また、国税庁の記入例を参考にしたり、税務署に相談したりすることで、正確な情報を得ることができます。さらに、e-Taxの利用により、自動計算機能によってミスを減らすこともできます。